La finance durable au service d’un avenir responsable

Comprendre la finance durable : les principes clés et les enjeux

La finance durable est un concept qui intègre les critères environnementaux, sociaux et de gouvernance (ESG) dans les décisions d’investissement. L'objectif de la finance durable est de promouvoir des investissements qui contribuent à un développement économique durable, à la protection de l'environnement et au bien-être social.

Le développement durable omniprésent dans notre quotidien

La durabilité est une notion clé de notre époque, largement répandue depuis le rapport Brundtland de 1987. Ce rapport définit le développement durable comme un développement répondant aux besoins du présent sans compromettre la capacité des générations futures à répondre aux leurs. La prise de conscience mondiale de cette problématique s’est renforcée en 2015 avec la signature des 17 Objectifs de Développement Durable (ODD) par les 193 États membres de l'ONU, fixant un cap pour un avenir meilleur et plus durable pour tous d’ici 2030.

Un indicateur majeur de l’urgence d’agir est le jour du dépassement, qui marque la date ou l’humanité a épuisé toutes les ressources que la Terre peut produire en un an. Autrement dit, c’est le moment où nous commençons à vivre à crédit sur les ressources des générations futures.

En 1970, ce jour survenait fin décembre, mais en 2024, il est arrivé le 2 août.

Deux facteurs principaux expliquent cette évolution : la croissance démographique mondiale, passant de 3,7 milliards de 1970 à plus de 8 milliards en 2024 ; et les changements dans nos modes de vie, qui ont accru notre empreinte écologique.

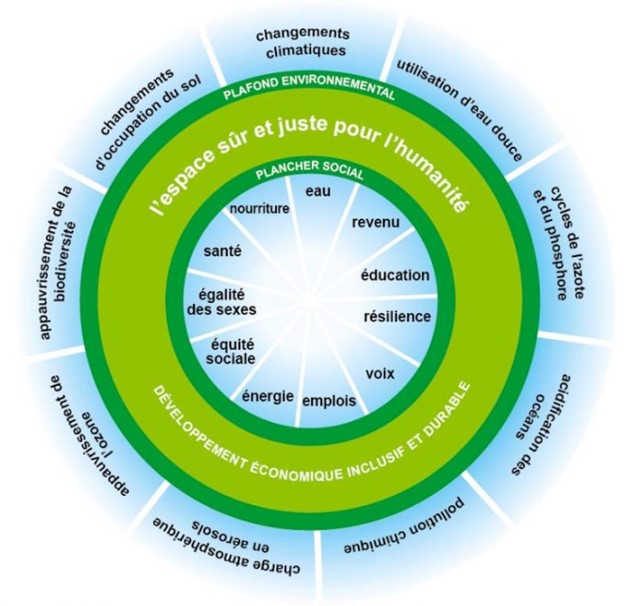

Le défi en matière de durabilité est donc de trouver un équilibre entre des besoins essentiels (santé, alimentation, éducation, emploi, revenu, etc.) et le respect des limites environnementales de notre planète. La théorie du donut, développée par Kate Raworth, illustre cette recherche d’équilibre entre bien-être social et durabilité planétaire.

Les enjeux de la finance durable :

La transition vers un mode de vie durable implique de repenser notre façon de consommer, nous déplacer, nous loger et même de manger, pour la rendre compatible avec les limites écologiques de la Terre. Au-delà des freins psychologiques, cette transition a un coût économique considérable. Pour la seule transition climatique, on estime entre 30 et 65 milliards d’euros par an. Les investissements publics à eux seuls ne suffiront donc pas à la financer. C'est ici que la finance durable entre en jeu, faisant le lien entre les porteurs de projets œuvrant pour cette transition et les investisseurs capables de financer ces initiatives. En France, l’épargne des ménages est estimée à plus 6 000 milliards d'euros, représentant un potentiel considérable pour financer cette transition.

Pour faire face à ce défi, la finance durable se structure autour de 3 piliers majeurs :

La finance verte : Elle cible spécifiquement la lutte contre le réchauffement climatique et la protection de l’environnement. Cela inclut le financement des énergies renouvelables, efficacité énergétique, l’économie circulaire, et des constructions respectueuses de l’environnement

L’investissement socialement responsable (ISR) : Cette approche intègre des critères extra-financiers, comme l’environnement, le social et la gouvernance (ESG), en plus des critères financiers traditionnels (rentabilité, dividendes, taux, revenus, dettes…). L’ISR vise à orienter les flux des investisseurs vers les entreprises qui sont non seulement rentables, mais aussi vertueuses pour la planète.

La finance solidaire : Son objectif est de financer des projets ayant un fort impact social. Les acteurs de la finance solidaire incluent des fondations, coopératives, associations et des plateformes de financement participatif.

Ainsi, la finance durable représente un levier stratégique pour répondre aux défis environnementaux et sociaux, en mettant en relation investisseurs et projets porteurs de changement. Elle offre des perspectives d’investissement qui concilient rentabilité financière et impact positif sur la société.

AVERTISSEMENT :

Ce document n’a pas de valeur contractuelle. Il n’est destiné à fournir ni un service d’investissement tel que le conseil en investissement, ni un service connexe d’investissement, ni un conseil en arbitrage, ni un conseil juridique, comptable ou fiscal de la part de Société Générale Private Banking France (ci-après « SGPB France »), qui ne peut donc être tenue responsable pour toute décision prise par un investisseur sur la seule base de son contenu. SGPB France ne s’engage ni à l’actualiser, ni à le modifier.

Avant toute décision d’investissement, veuillez prendre connaissance des informations de la documentation détaillée du service ou produit envisagé, notamment celles liées aux risques associés et consulter vos conseils juridiques et fiscaux. Si le document est consulté par un non-résident fiscal français, il devra s’assurer avec ses conseils juridiques et fiscaux qu’il respecte les dispositions légales et réglementaires de la juridiction concernée. Il n’est destiné ni à être diffusé aux Etats-Unis, ni à un résident fiscal américain, ni à une personne ou dans une juridiction pour laquelle une telle diffusion serait restreinte ou illégale.

Les informations sur les performances passées éventuellement reproduites ne garantissent en aucun cas les performances futures. Ces performances futures sont donc indicatives. Le rendement obtenu par des investisseurs variera selon les performances du marché et la durée de conservation de l’investissement. Les performances futures peuvent être soumises à l’impôt, qui dépend de votre situation personnelle présente et future.

Société générale a mis en place une politique de gestion des conflits d’intérêts. SGPB France a mis en place (i) une politique de traitement des réclamations formulées par ses clients, disponible sur demande auprès de votre banquier privé ou sur son site internet et (ii) une politique de protection des données personnelles (https://www.privatebanking.societegenerale.com/fr/protection-donnees-personnelles/). À tout moment et sans frais, vous disposez d’un droit d’accès, de rectification, de limitation du traitement, d’effacement de vos données et d’un droit d’opposition à leur usage à des fins de prospection commerciale en contactant notre Délégué à la Protection des Données par courriel (protectiondesdonnees@societegenerale.fr). En cas de litige, vous pouvez déposer une réclamation auprès de la Commission Nationale de l’Informatique et des Libertés (CNIL), autorité de contrôle en charge du respect des obligations en matière de données à caractère personnel.

Ce document est émis par Société Générale, banque française autorisée et supervisée par l’Autorité de Contrôle Prudentiel et de Résolution, sise 4 Place de Budapest, 75436 Paris Cedex 09, sous la supervision prudentielle de la Banque Centrale Européenne (« BCE ») et enregistrée auprès de l’ORIAS en qualité d’intermédiaire en assurance sous le numéro 07 022 493, orias.fr. Société Générale est une société anonyme française au capital de 1 003 724 927,50 euros au 17 novembre 2023, dont le siège social est situé 29 boulevard Haussmann, 75009 Paris, et dont le numéro d'identification unique est 552 120 222 R.C.S. Paris (ADEME FR231725_01YSGB). Plus de détails sont disponibles sur demande ou sur www.privatebanking.societegenerale.com/. Ce document ne peut être ni communiqué, ni reproduit totalement ou partiellement, sans accord préalable et écrit de SGPB France.